BMG:

随着投资者期待美国企业进一步证明软着陆的正确性,股市创下历史新高。

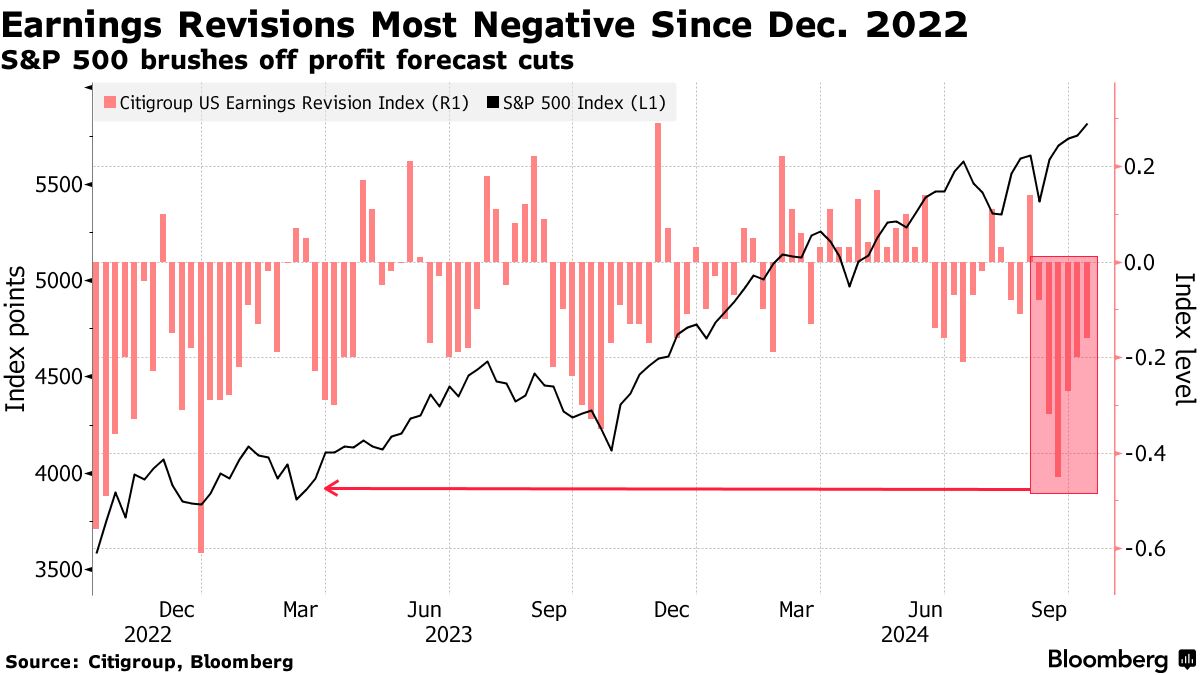

本周没有太多经济数据公布,盈利报告有望推动华尔街的情绪。标准普尔 500 指数上涨近 1%,创下新高——今年第 46 次创下新高。这表明投资者并没有因为第三季度业绩预期下调而受到阻碍,而是押注本财报季将再次带来积极的惊喜。

随着交易员们为本周的企业财报做准备,股市创下新高。摄影师:Michael Nagle/Bloomberg

彭博情报数据显示,策略师预测标普 500 指数成分股公司的业绩将创下过去四个季度以来的最低水平,与去年同期相比仅增长 4.3%。与此同时,企业指引暗示增长约 16%。这种稳健的前景表明,这些公司很容易超过市场预期。

“华尔街最近低估了美国企业,” Ritholtz Wealth Management 的Callie Cox表示。“这种环境很难预测,我不会责怪任何对这次反弹持怀疑态度的人。我们仍然认为,这里最大的风险——也是最昂贵的风险——是错过反弹和最终的上涨。”

标普 500 指数在交易量清淡的情况下徘徊在 5,860 点附近。纳斯达克 100 指数上涨 0.8%。道琼斯工业平均指数上涨 0.5%。英伟达公司领涨大型股,苹果公司在分析师看涨电话会议中上涨,特斯拉公司在上周暴跌后反弹。高盛集团和花旗集团在公布业绩前上涨。

国债期货小幅走低,现货交易因美国假期休市。美元小幅上涨。比特币上涨 5%。中国财政部周六召开备受期待的简报会,未提及任何具体的新激励措施来刺激全球最大原油进口国的消费,导致油价下跌。

美国企业第三季度利润预期下调

来源:彭博行业研究

财报季于周五非正式拉开帷幕,由金融领头羊摩根大通公司和富国银行领衔。除了本周其他大型银行的财报外,交易员还将密切关注Netflix Inc.和JB Hunt Transport Services Inc.等主要公司的业绩。

美国银行策略师表示,上周公布的第三季度首轮财务业绩显示,美国企业受益于美联储宽松周期初期的较低利率。

包括Ohsung Kwon和Savita Subramanian在内的美国银行团队表示,债务承销、抵押贷款申请和再融资活动激增,以及制造业触底的迹象,都表明利率压力有所缓解。

对于瑞银全球财富管理的索利塔·马塞利来说,第三季度的业绩应该可以证实,在宏观经济背景强劲的情况下,大型企业的利润增长是稳健的。

她表示:“我们维持对美国股市的乐观看法,因为健康的经济和利润增长、美联储的宽松周期以及人工智能的增长故事都为股市提供了支撑。尽管估值很高,但我们认为在有利的背景下估值是合理的。”

马塞利重申了她对标准普尔 500 指数到 2025 年 6 月的目标价:6,200 点,并继续看好“人工智能受益者和优质股票”。

摩根士丹利策略师迈克威尔逊 (Mike Wilson)表示,美国宏观经济数据的改善趋势应会继续为与经济势头相关的股票提供支撑。

威尔逊和他的团队在一份报告中写道:“即使在收益率上升的背景下,经济意外指数的进一步稳定也应该能为优质周期性股票提供支撑。”

高盛集团 (Goldman Sachs Group Inc.) 的策略师克里斯蒂安·穆勒-格里斯曼 (Christian Mueller-Glissmann)表示,美国数据好转和支持性政策有助于降低短期内下行风险。他们在未来三个月内转向增持股票,减持信贷。

策略师们指出,在周期后期的背景下,股票可以在盈利增长和估值扩张的推动下带来可观的回报,而信贷总回报通常受到信贷利差收紧和收益率上升的制约。

尽管他们认为熊市的风险仍然相对较低,但分析师认为,地缘政治冲击、美国大选以及不太有利的增长/通胀组合可能会带来波动。

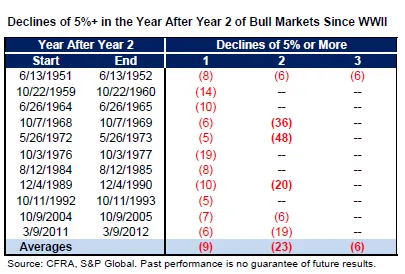

来源:CFRA来源:CFRA

Piper Sandler 的Craig Johnson表示:“上周,标准普尔 500 指数超过了我们年底设定的 5,800 点价格目标。我们暂时维持该指数不变,但我们意识到需要进行一些‘微调’,因为我们预计美国总统大选后股市将继续走高。”

CFRA 的Sam Stovall表示,尽管在本轮牛市的前两年取得了高于平均水平的收益,但历史表明,投资者需要为未来 12 个月可能出现的挫折做好准备。

斯托瓦尔指出,11 个牛市迎来两周年之后,平均回报率为 2%(如果排除在第三年之前转为熊市的牛市,则为 5.2%)。此外,所有牛市都经历了 5% 的跌幅,其中 5 个经历了超过 10% 但不到 20% 的抛售,还有 3 个陷入了新的熊市。尽管年内波动令人不安,但三轮牛市都实现了两位数的涨幅。

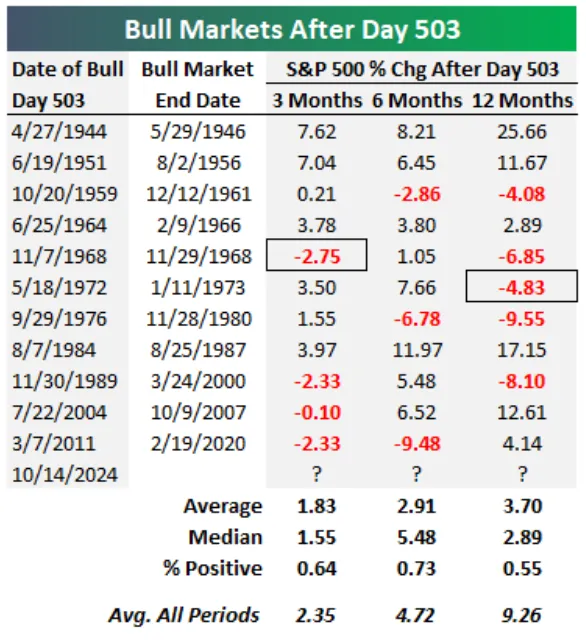

来源:Bespoke Investment Group。来源:Bespoke Investment Group。

来源:Bespoke Investment Group。来源:Bespoke Investment Group。Bespoke Investment Group表示,虽然持续这么长时间的牛市在最终经历 20% 的下跌之前往往会持续很长时间,但这并不意味着一路上没有出现过任何障碍。

该公司表示,总体而言,标普指数在牛市第三年的回报率低于平均水平。在过去的牛市中,该指数在第 503 天后的 12 个月内平均涨幅仅为 3.7%,正回报率仅为 55%。相比之下,该市场在所有连续 12 个月期间的平均涨幅为 9.26%。

“然而,我们要注意到的是,在所示的 11 个牛市中,只有两个牛市在第 503 天之后的 12 个月内某个时间点结束,因此,这段长期牛市的第二年和第三年之间的时期更像是一个盘整阶段,而不是终点,”Bespoke 总结道。

评论

发表评论